Nullsteuersatz für Photovoltaik-Anlagen (DE)

Das Jahressteuergesetz 2022 enthält steuerliche Änderungen für die Photovoltaikbranche. Dazu gehört unter anderem ein neu eingeführter Steuersatz von 0 % für die Umsatzsteuer (‚‚Mehrwertsteuer‘‘), welcher unter bestimmten Voraussetzungen z.B. auf den Kauf von Photovoltaik-Anlagen bzw. der notwendigen Komponenten angewendet wird.

Das Jahressteuergesetz 2022 enthält steuerliche Änderungen für die Photovoltaikbranche. Dazu gehört unter anderem ein neu eingeführter Steuersatz von 0 % für die Umsatzsteuer (‚‚Mehrwertsteuer‘‘), welcher unter bestimmten Voraussetzungen z.B. auf den Kauf von Photovoltaik-Anlagen bzw. der notwendigen Komponenten angewendet wird.

Für wen gilt der Nullsteuersatz?

- Weil es sich um ein deutsches Steuergesetz handelt, muss sich die Rechnungs- und Lieferadresse, sowie der Anlagenstandort in Deutschland befinden.

- Der Steuersatz von 0% gilt nur für den Betreiber der Photovoltaikanlage.

- Gewerbliche Händler, Installateure, Wiederverkäufer bekommen eine Rechnung mit 19 % Umsatzsteuer und können sich diese wie gewohnt als Vorsteuer erstatten lassen.

- Die installierte Nennleistung der PV-Anlage ist oder wird kleiner als 30 kWp

Welche Produkte sind betroffen?

Im Wesentlichen reduziert sich der Wortlaut im Umsatzsteuergesetz auf folgendes:

‚‚die Lieferungen von Solarmodulen […], einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern […].‘‘ (UStG 2022)

Als wesentliche Komponenten zählt die Finanzverwaltung:

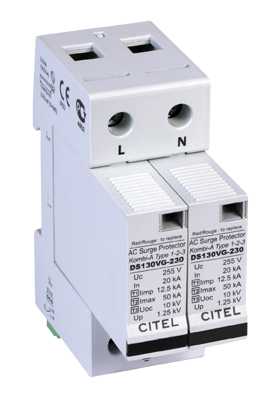

- Wechselrichter

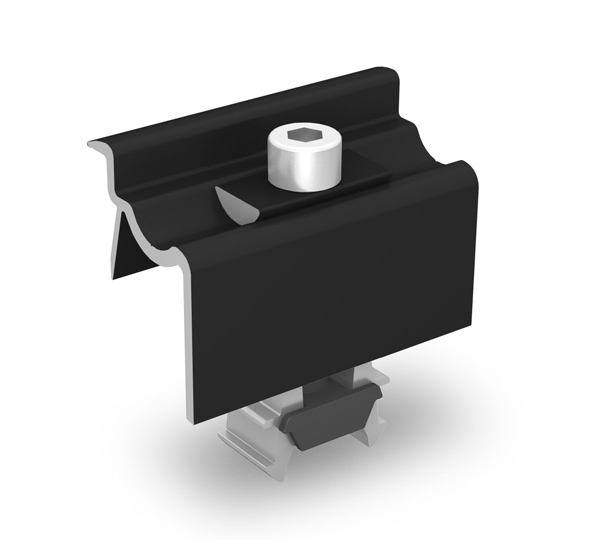

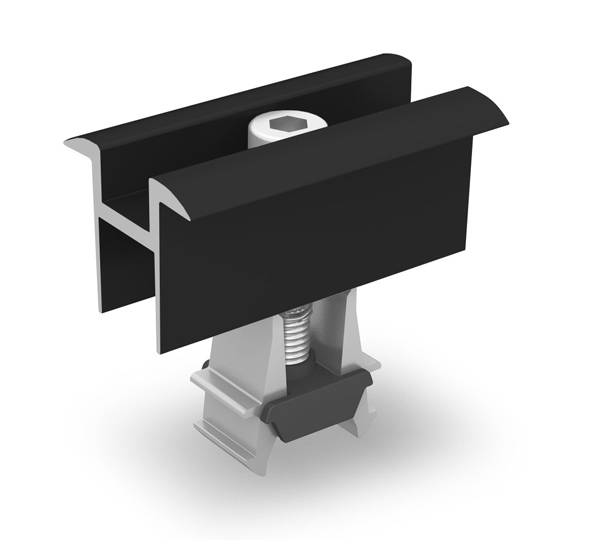

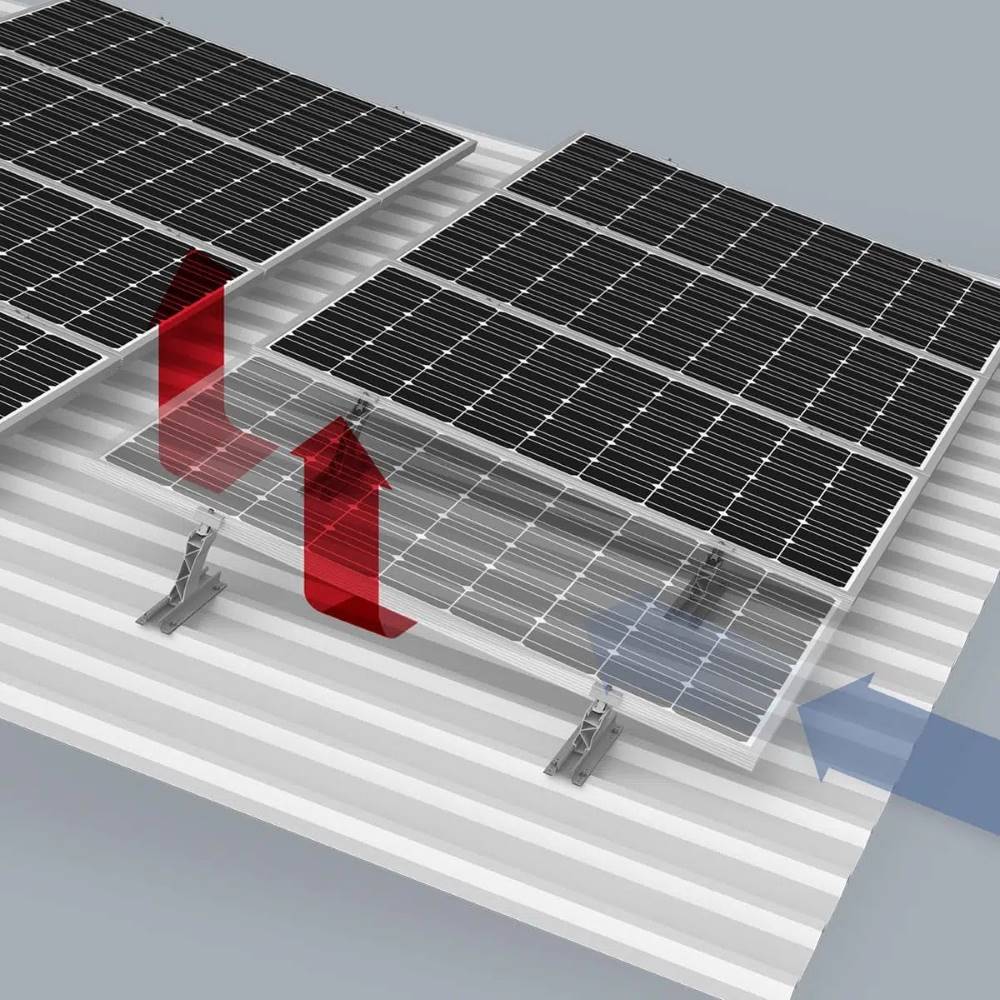

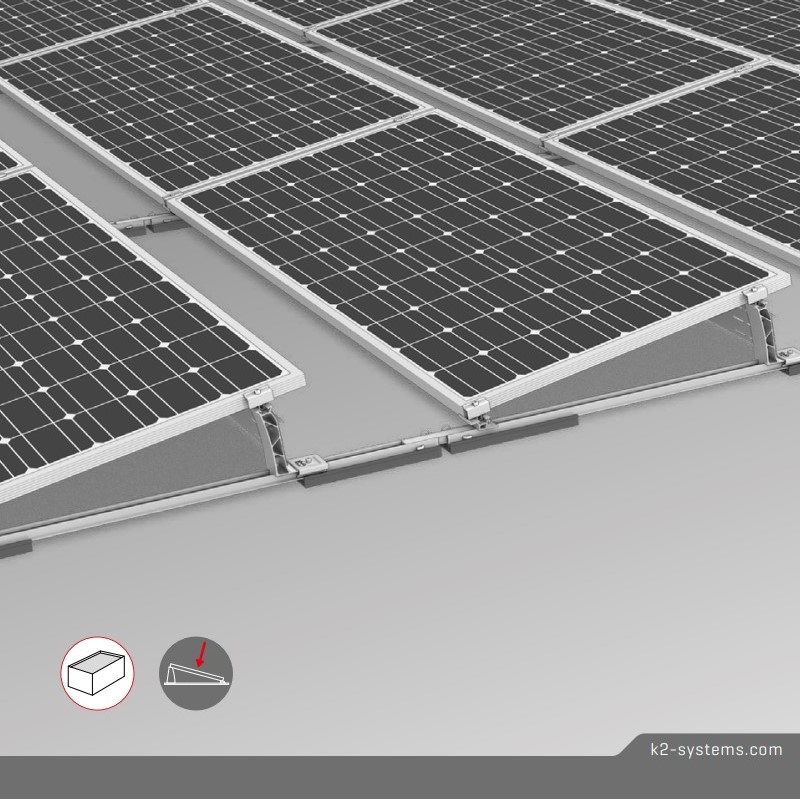

- Dachhalterung

- Energiemanagement-System

- Solarkabel

- Wieland-Steckdose (Einspeisesteckdose)

- Funk-Rundsteuerungsempfänger

- Backup-Box und

- der Notstromversorgung dienende Einrichtungen

Welche Voraussetzungen müssen erfüllt werden?

Der Anlagenstandort ist auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden.

Wie sieht der Bestellprozess aus?

Vom Nullsteuersatz profitieren

Die betroffenen Komponenten sind mit 0% MwSt. im Photovoltaik4all® Shop ausgewiesen.

Falls Sie die Voraussetzungen nach §12 Absatz 3 UStG nicht erfüllen, können Sie auf jeder Detailseite des Artikels und auch am oberen Rand des Shops sich Preise inkl. 19% MwSt. anzeigen lassen. (B2B Kunden, Nichtberechtigte)

Im Warenkorb und vor Abschluss der Bestellung bestätigen Sie, dass Sie die Voraussetzungen für die Nullsteuer nach §12 Absatz 3 UStG erfüllen. Nach dem Abschluss Ihrer Bestellung erhalten Sie aus dem Shop automatisch eine Kopie Ihrer Bestellung per Mail.

Sollten Sie nach Bestellung feststellen, dass Sie die Voraussetzungen nicht erfüllen, korrigieren wir die Bestellung mit dem gültigen Mehrwertsteuersatz und fordern Sie auf den Differenzbetrag mit der ausgewählten Zahlungsart zu entrichten.

Ihren Bestellwunsch mit MwSt. können Sie auch gern direkt per E-Mail an die info@photovoltaik4all.de senden.

Auszug Umsatzsteuergesetz (UStG) § 12 Steuersätze

(3) Die Steuer ermäßigt sich auf 0 Prozent für die folgenden Umsätze:

1. die Lieferungen von Solarmodulen an den Betreiber einer Photovoltaikanlage, einschließlich der für den Betrieb einer Photovoltaikanlage wesentlichen Komponenten und der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Photovoltaikanlage auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden, installiert wird. Die Voraussetzungen des Satzes 1 gelten als erfüllt, wenn die installierte Bruttoleistung der Photovoltaikanlage laut Marktstammdatenregister nicht mehr als 30 Kilowatt (peak) beträgt oder betragen wird;

2. den innergemeinschaftlichen Erwerb der in Nummer 1 bezeichneten Gegenstände, die die Voraussetzungen der Nummer 1 erfüllen;

3. die Einfuhr der in Nummer 1 bezeichneten Gegenstände, die die Voraussetzungen der Nummer 1 erfüllen;

4. die Installation von Photovoltaikanlagen sowie der Speicher, die dazu dienen, den mit Solarmodulen erzeugten Strom zu speichern, wenn die Lieferung der installierten Komponenten die Voraussetzungen der Nummer 1 erfüllt.

Quelle: https://www.gesetze-im-internet.de/ustg_1980/__12.html

FAQ Bundesministerium der Finanzen „Umsatzsteuerliche Maßnahmen zur Förderung des Ausbaus von Photovoltaikanlagen“

Stand: 16. Dezember 2022

Was ist der Unterschied zwischen Mehrwertsteuer und Umsatzsteuer?

Beide Bezeichnungen meinen dasselbe. Von der Mehrwertsteuer ist oft umgangssprachlich die Rede, weil es um die Besteuerung des geschaffenen Mehrwerts geht. Der Begriff steht auch auf manchen Rechnungen oder Quittungen. Der steuerrechtlich korrekte Fachbegriff lautet jedoch Umsatzsteuer, weil der Umsatz von Waren und Dienstleistungen besteuert wird.

Welche umsatzsteuerlichen Erleichterungen im Bereich der Umsatzsteuer enthält das Jahressteuergesetz 2022 für Photovoltaikanlagen?

Für den Bereich der Umsatzsteuer ist vorgesehen, dass auf die Lieferung von Photovoltaikanlagen ab 1. Januar 2023 u. a. dann keine Umsatzsteuer mehr anfällt, wenn diese auf oder in der Nähe eines Wohngebäudes installiert werden (Nullsteuersatz). Die Regelung gilt für alle Komponenten einer Photovoltaikanlage, wie z. B. Photovoltaikmodule, Wechselrichter oder auch Batteriespeicher.

Fällt beim Betreiben einer Photovoltaikanlage zukünftig Umsatzsteuer an?

In der Regel fällt bei der Einspeisung von Strom künftig keine Umsatzsteuer mehr an. Etwas anderes gilt lediglich, wenn der Betreiber der Photovoltaikanlage auf die Anwendung der sogenannten Kleinunternehmerregelung (§ 19 UStG) verzichtet.

Ab wann gilt die Regelung

Der Nullsteuersatz gilt ab dem 1. Januar 2023. Wird die Photovoltaikanlage nur gekauft, ohne dass der Verkäufer die Photovoltaikanlage auch zu installieren hat, kommt es darauf an, wann die Photovoltaikanlage vollständig geliefert ist. Hat der Verkäufer hingegen auch die Photovoltaikanlage zu installieren, ist entscheidend, wann die Anlage vollständig installiert ist.

Gilt die Regelung auch für Bestandsanlagen?

Der Nullsteuersatz gilt nur für Photovoltaikanlagen, die nach dem 1. Januar 2023 geliefert/installiert werden. Eine rückwirkende Anwendung auf Bestandsanlagen ist nicht möglich.

Werden mit der Senkung der Umsatzsteuer automatisch Photovoltaikanlagen billiger?

Die Händler und Handwerker sollen die niedrigere Umsatzsteuer grundsätzlich an die Kundinnen und Kunden weitergeben, so dass Photovoltaikanlagen billiger werden. Die Unternehmen sind hierzu jedoch nicht verpflichtet.

Was ist bei längeren Lieferfristen? Was bedeutet die Steuersenkung, wenn ich die Photovoltaikanlage schon bestellt, aber noch nicht erhalten habe?

Entscheidend ist das Datum, an dem die Photovoltaikanlage geliefert beziehungsweise installiert wird (siehe Frage 4). Liegt dieses Datum nach dem 31. Dezember 2022, fällt keine Umsatzsteuer an. Allerdings folgt hieraus nicht zwangsläufig, dass ein geringerer Kaufpreis zu bezahlen ist. Dies ist vom Vertrag und den darin mit dem Verkäufer im Einzelfall getroffenen Vereinbarungen abhängig.

Was ist, wenn ich meine bestehende Anlage erweitere?

Erfolgt die Erweiterung nach dem 1. Januar 2023, fällt beim Kauf der Komponenten einschließlich der Installation keine Umsatzsteuer an.

Ist weiterhin eine Anmeldung des PV-Anlagenbetreibers beim Finanzamt erforderlich?

Mit der Einspeisung von Strom ist der PV-Anlagenbetreiber Unternehmer im Sinne des UStG. Als solcher hat er sich – wie alle anderen Unternehmer auch – beim Finanzamt steuerlich anzumelden.

Gilt der Nullsteuersatz auch für die Anmietung von Anlagen und bei Leasing- und Mietkaufverträgen?

Die Anmietung von PV-Anlagen stellt keine Lieferung von PV-Anlagen dar und unterliegt daher dem Regelsteuersatz.

Dagegen können Leasing- oder Mietkaufverträge je nach konkreter Ausgestaltung umsatzsteuerrechtlich als Lieferung oder als sonstige Leistung einzustufen sein. Der Nullsteuersatz kann nur auf Lieferungen angewandt werden. In allen anderen Fällen kommt der Regelsteuersatz zur Anwendung.

Maßgeblich für die Abgrenzung sind die vertraglichen Vereinbarungen zwischen den Vertragsparteien. Dabei sind Laufzeit, Zahlungsbedingungen und mögliche Kombinationen mit anderen Leistungselementen u. ä. zu berücksichtigen.

Dementsprechend liegt beispielsweise eine Lieferung vor, wenn ein automatischer Eigentumsübergang zum Ende der Vertragslaufzeit vertraglich vereinbart ist. Räumt der Vertrag dem Leasinggeber oder Leasingnehmer in Bezug auf den Eigentumsübergang ein Optionsrecht ein, ist ebenfalls von einer Lieferung auszugehen, wenn auf Grund der objektiv zu beurteilenden Umstände des Einzelfalls keine andere Entscheidung wirtschaftlich sinnvoll ist, als die Übertragung beziehungsweise der Erwerb des Eigentums an dem Leasinggegenstand am Ende der Vertragslaufzeit.

Kann ich mir beim Kauf einer Photovoltaikanlage weiterhin die Umsatzsteuer vom Finanzamt erstatten lassen?

Durch die Einführung des Nullsteuersatzes wird ab dem 1. Januar 2023 in Rechnungen keine Umsatzsteuer mehr ausgewiesen (Steuersatz 0 Prozent). Dementsprechend ist es zukünftig nicht mehr möglich beziehungsweise erforderlich, sich Umsatzsteuer vom Finanzamt erstatten zu lassen (Vorsteuer). Somit muss zur Vermeidung von etwaigen finanziellen Nachteilen nicht mehr auf die Kleinunternehmerregelung (§ 19 UStG) verzichtet werden.

Für Photovoltaikanlagen, die vor dem 1. Januar 2023 geliefert/installiert werden, ist der Vorsteuerabzug weiterhin möglich.

Werden auch Photovoltaikanlagen vom Nullsteuersatz erfasst, deren Leistungswert über 30 kW (peak) liegt?

Ja. Photovoltaikanlagen auf oder in der Nähe von Wohngebäuden sind stets begünstigt. Begünstigt sind daher auch Photovoltaikanlagen mit einer Leistung über 30 kW (peak), z. B. auf größeren Mietshäusern.

Fällt bei der Anschaffung von Balkonkraftwerken Umsatzsteuer an?

Nach der geplanten Regelung in § 12 Abs. 3 Nr. 1 UStG (neu) ist die Lieferung von Solarmodulen unabhängig davon begünstigt, ob die Solarmodule Teil einer Werklieferung sind oder einzeln erworben werden. Erfasst sind somit auch sogenannte Balkonkraftwerke, also Solarmodule, die auf dem Balkon aufgestellt und meistens mit einer Steckdose verbunden werden. Mobile Solarmodule (z. B. für Campingzwecke) sind dagegen nicht erfasst.

Fällt auf die Reparatur von Photovoltaikanlagen zukünftig Umsatzsteuer an?

Begünstigt ist auch der Austausch und die Installation defekter Komponenten einer Photovoltaikanlage. Reine Reparaturen ohne die gleichzeitige Lieferung von Ersatzteilen sind hingegen nicht begünstigt.

Was ist mit Garantieverträgen oder Wartungsverträgen?

Für Garantie- und Wartungsverträge gelten weiterhin 19 Prozent Umsatzsteuer.

Quelle: https://www.bundesfinanzministerium.de/Content/DE/FAQ/foerderung-photovoltaikanlagen.html

Nullsteuersatz für Photovoltaik-Anlagen (AT)

Der Nationalrat hat eine Nullsteuer für Photovoltaikanlage gemäß dem Budgetbegleitgesetz 2024 beschlossen. Gültig ist das Gesetz vom 01. Jänner 2024 bis 31. Dezember 2025.

Der Nationalrat hat eine Nullsteuer für Photovoltaikanlage gemäß dem Budgetbegleitgesetz 2024 beschlossen. Gültig ist das Gesetz vom 01. Jänner 2024 bis 31. Dezember 2025.

Für wen gilt der Nullsteuersatz?

- Weil es sich um ein österreichisches Steuergesetz handelt, muss sich die Rechnungs- und Lieferadresse, sowie der Anlagenstandort in Österreich befinden.

- Der Steuersatz von 0% gilt nur für den Betreiber der Photovoltaikanlage.

- Bei der Gesamtanschaffung müssen PV-Module gekauft werden.

- Gewerbliche Händler, Installateure, Wiederverkäufer bekommen eine Rechnung mit 20 % Umsatzsteuer und können sich diese wie gewohnt als Vorsteuer erstatten lassen.

- Die Engpassleistung der PV-Anlage ist kleiner als 35 kWp

- Es darf für die betreffende Photovoltaikanlage bis zum 31. Dezember 2023 kein Antrag auf Investitionskostenzuschuß nach dem Erneuerbaren-Ausbau-Gesetz eingebracht worden sein.

Welche Voraussetzungen müssen erfüllt werden?

Der Anlagenstandort ist auf oder in der Nähe von Privatwohnungen, Wohnungen sowie öffentlichen und anderen Gebäuden, die für dem Gemeinwohl dienende Tätigkeiten genutzt werden.

Wie sieht der Bestellprozess aus?

Vom Nullsteuersatz profitieren

Die betroffenen Komponenten sind mit 0% MwSt. im Photovoltaik4all® Shop ausgewiesen.

Im Warenkorb wählen Sie das Lieferland Österreich aus.

Falls Sie die Voraussetzungen nach §28 Absatz 62 UStG 1994 nicht erfüllen, können Sie die Bestellung auch mit Preisen inkl. 20% MwSt. durchführen. (Nichtberechtigte)

Im Warenkorb und vor Abschluss der Bestellung bestätigen Sie, dass Sie die Voraussetzungen für die Nullsteuer nach §28 Absatz 62 UStG 1994 erfüllen. Nach dem Abschluss Ihrer Bestellung erhalten Sie aus dem Shop automatisch eine Kopie Ihrer Bestellung per Mail.

Sollten Sie nach Bestellung feststellen, dass Sie die Voraussetzungen nicht erfüllen, korrigieren wir die Bestellung mit dem gültigen Mehrwertsteuersatz und fordern Sie auf den Differenzbetrag mit der ausgewählten Zahlungsart zu entrichten.

Ihren Bestellwunsch mit MwSt. können Sie auch gern direkt per E-Mail an die info@photovoltaik4all.de senden.

FAQ Bundesministerium der Finanzen „Nullsteuersatz im Zusammenhang mit der Lieferung und Installation von Photovoltaikmodulen“

Stand: 15. Dezember 2023

Information des Bundesverbands Photovoltaic Austria zur Nullsteuer

Infoblatt zum Download: https://pvaustria.at/wp-content/uploads/2024-03-04-Info-Broschuere-Ust-Befreiung.pdf